监管禁止的债权转让有哪些类型

元甲交通律师律师2021.12.10590人阅读

元甲交通律师律师2021.12.10590人阅读

导读:

《监管办法》与2015年12月的《征求意见稿》相比有了不少新的变化,本文将对涉及“债权转让”的规定做深入解析。对此种类型的债权转让,监管上有两个难点:1)是否会形成资金池?.3、与金融产品相关的债权转让模式。那么监管禁止的债权转让有哪些类型。大律网小编为大家整理如下相关知识,希望能帮助大家。

《监管办法》与2015年12月的《征求意见稿》相比有了不少新的变化,本文将对涉及“债权转让”的规定做深入解析。对此种类型的债权转让,监管上有两个难点:1)是否会形成资金池?.3、与金融产品相关的债权转让模式。关于监管禁止的债权转让有哪些类型的法律问题,大律网小编为大家整理了债权债务律师相关的法律知识,希望能帮助大家。

今年8月以来,与网贷行业有关的规范文件频出,月初中国互联网金融协会下发《互联网金融信息披露标准——P2P网贷(征求意见稿)》,随后银监会向各家银行下发了存管业务指引征求意见稿,明确禁止联合存管模式,再加上年初开始的全国范围内互联网金融专项整治措施等,一直让整个行业紧绷一弦。终于,8月24日下午,四部委(银监会、工信部、公安部、网信办)联合发布《网络借贷信息中介机构业务活动管理暂行办法》(以下简称“监管办法”),算是锤音落定,至此,网贷行业有了专门性规范。《监管办法》与2015年12月的《征求意见稿》相比有了不少新的变化,本文将对涉及“债权转让”的规定做深入解析。

一、债权转让存在的原因

“债权转让”是大部分平台都存在的一种业务模式,由于互联网技术、客户体验等问题,很多P2P平台无法真正做到出借人及借款人的“点对点”线上直接借贷,原因如下:

1、纯线上点对点借贷,无法解决借款人用款的及时性问题。实践中,很多有借款意向的人群,都是即时性的借款需求,特别是小额的、消费类借款,借款需求时间较短,而线下审核后再放到线上募集,募集期可能无法保证,另外,单笔费用单笔上线,平台标的数量会非常多,增加操作成本。

2、抵质押类的借贷,无法实现纯线上运作。抵质押类的借款,实践操作中需要先落实抵质押手续,再给借款人放款,如在线上直接募集的话,一是无法办理抵质押手续,二是,即使解决了抵质押的权利人,也很难确定办理完抵质押后,线上是否能筹集款项,如无法筹集,需还原抵质押状态,平添一系列问题。

3、互联网在我国的普及度偏低导致纯线上无法完全实现。互联网金融的本质是普惠金融,即为一些无法享受银行服务的群体提供金融服务,特别是一些有临时、小额需求的社会中低层人群,如蓝领等,要求此类人群使用互联网进行借贷,存在一定困难。

正是由于以上种种原因,网贷行业很难实现完全的线上点对点借贷,从而使行业创新出“债权转让”模式。

二、网贷行业“债权转让”的类型

实践中,关于债权转让有以下几种类型:

1、自生债权转让:指网贷平台的存量债权,由出借人在本平台发布债权转让邀约,其他投资人自愿受让债权。此类债权转让可以实现纯线上操作,且此类标的不产生资金杠杆、流动性风险,属于民法调整的平等主体之间的债权转让,且平台自身没有介入债权转让交易。

2、超级贷款人模式:指网贷平台在线下寻找借款人.对其进行风险评估.经风控审核后推荐给专业放款人,此时的专业放款人实际上是“居间人”,居间人向借款人放款、取得债权后,再通过网贷平台将债权转让给平台投资人,投资人获得债权带来的利息收入。

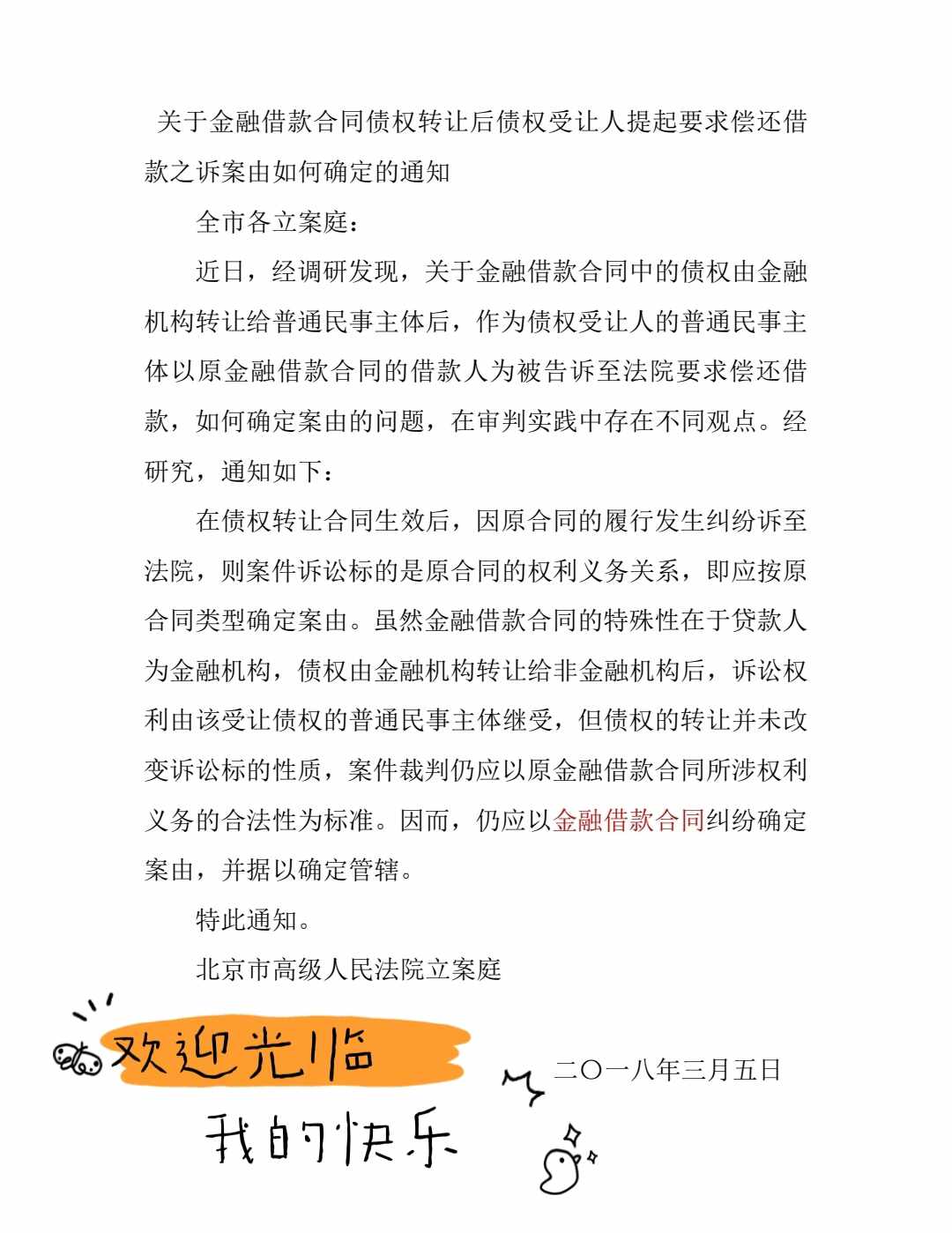

对此种类型的债权转让,监管上有两个难点:1)是否会形成资金池?2)是否形成债权错配?.3、与金融产品相关的债权转让模式。《监管办法》的负面清单禁止平台“开展类资产证券化业务或实现以打包资产、证券化资产、信托资产、基金份额等形式的债权转让行为”。可以看出,此条的客体主要指向两种产品:1)证券类或份额类的产品;2)金融产品或类金融产品。我们可以看出,对第一类客体,监管参考了美国的监管逻辑,即证券类或份额类的产品,应由证监会来监管,其行为已经属于“发行证券”的本质。对第二类客体,监管希望将网贷平台与传统金融机构的产品风险隔离,不能“混业经营”。混业经营带来的问题,一是可能使非合格投资者变相购买高风险产品;二是混业经营使网贷平台的风险蔓延到金融机构。

因此,我们还是能够看出对债权转让的监管重点仍然放在“发行证券”和“金融产品拆分出卖”上。这两个地带是“债权转让”绝对禁止进入的地区。

点赞

点赞

收藏

收藏