房屋按揭贷款的程序和风险介绍

吴梦云律师2022.01.04633人阅读

吴梦云律师2022.01.04633人阅读

导读:

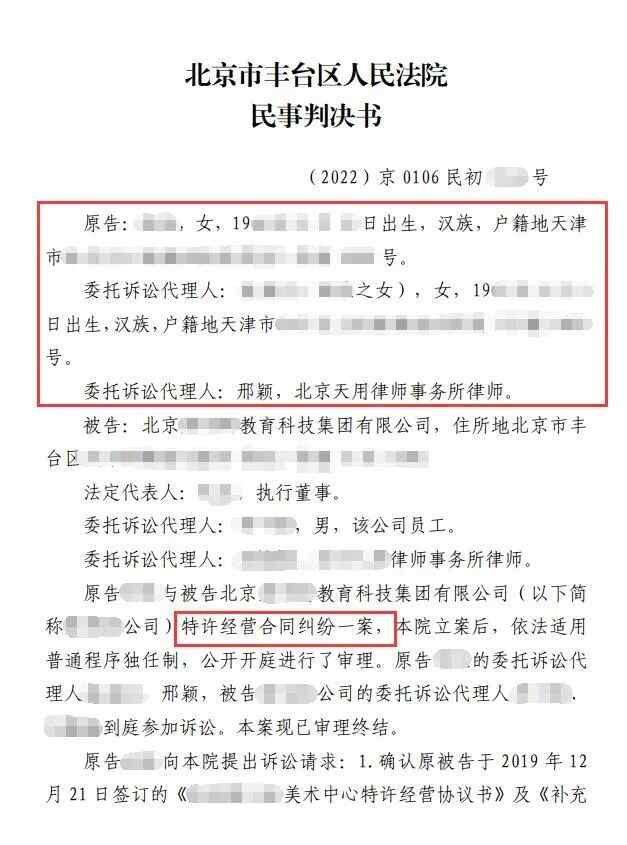

在香港,按揭是物的担保的一种类型,与质押、留置、财产负担等物的担保形式相并列。目前我国是以最高人民法院的司法解释的形式将按揭制度并入到抵押范围之内的。第五步,银行经审批同意后,与买方签订新的借款合同和抵押合同,出具同意贷款的承诺函。那么房屋按揭贷款的程序和风险介绍。大律网小编为大家整理如下相关知识,希望能帮助大家。

在香港,按揭是物的担保的一种类型,与质押、留置、财产负担等物的担保形式相并列。目前我国是以最高人民法院的司法解释的形式将按揭制度并入到抵押范围之内的。第五步,银行经审批同意后,与买方签订新的借款合同和抵押合同,出具同意贷款的承诺函。关于房屋按揭贷款的程序和风险介绍的法律问题,大律网小编为大家整理了房产纠纷律师相关的法律知识,希望能帮助大家。

【内容提要】

一、房屋按揭的概念

二、房屋按揭的程序介绍

三、房屋按揭的风险介绍

正文:

按揭的概念

按揭一词系香港人从英文mortgage翻译而来,同时,“按”在我国南方有“押”的意思。也有学者认为,“按揭”一词是从我国香港传至大陆的,它是英语中“mortgage”的广东话谐音。在现代英美等国,mortgage通常在两种意义上使用:第一,泛指各种类型的物的担保,从这一意义上来看,质押、留置、财产负担以及按揭担保皆属mortgage的范围。第二,作为物的担保的一种类型,而与质押、留置、财产负担等物的担保形式相并列,它是指通过设定人对与特定财产有关的权利的转移,而担保特定债权的担保形式。

按揭在香港与大陆的不同

香港沿用英国法。在香港,按揭是物的担保的一种类型,与质押、留置、财产负担等物的担保形式相并列。按揭的含义是属主、业主或归属主将其物业转让予按揭受益人作为还款保证的法律行为效果,经过这样的转让,按揭受益人成为属主、业主或归属主。还款后,按揭受益人将属主权、业主权或归属主权转让予原按揭人。简单说,按揭就是转让物业权益保证偿还债务。

由此可见,在香港按揭制度有两大特点:第一,按揭是物的担保方式之一,与抵押、留置、质押等物的担保方式相并列。第二,按揭是债务人以转移物的所有权作为其向债权人偿还债务的担保。

我国的房地产市场虽然将香港的按揭制度引入大陆,但我国法律目前没有将按揭设立为独立的法律概念,也没有设定按揭制度,更没有将按揭作为物的担保方式予以规定。因我国的法律体系基本上是继承大陆法系的法律制度,所以我国法律也不大可能会规定按揭制度,而是将有可能规定与按揭制度有类似功能的让与担保制度,这一点在物权法的建议稿中可以看出。目前我国是以最高人民法院的司法解释的形式将按揭制度并入到抵押范围之内的。

按揭本是英美法系中的一种担保制度,但我国大陆从香港引入楼花按揭制度,并非是原物照搬,而是融入了自己的特色,与香港的楼花按揭制度有较大区别。在房地产交易中适用范围比较广泛,不仅仅适用于楼花,也较为普遍的应用在二手房交易中。[page]

买方以按揭付款的方式购买卖方正在按揭的房地产(简称转按)

(一) 流程:买卖双方须经过两步走

转按包括两个方面,一是卖方提前偿还银行贷款,与银行解除债权债务关系,撤销抵押登记;二是买方申请二手房贷款,以所购住房作为新贷款的抵押担保,办理抵押登记。其业务流程为:

第一步,卖方向银行提出申请。

第二步,经银行审查同意的,由银行、卖方和买方签订协议,银行同意卖方转让住房,卖方承诺将售房款优先用于偿还银行贷款并授权银行从其在银行开立的账户上直接扣收尚未偿还的贷款本息,买方承诺交易时将房款划入卖方在银行开立的账户上。

第三步,卖方和买方签订住房转让合同。

第四步,买方向银行提出新的贷款申请,贷款额可以为卖方剩余贷款余额,也可以按照下列公式计算:

贷款额=所购住房市场价格×二手房贷款成数。

第五步,银行经审批同意后,与买方签订新的借款合同和抵押合同,出具同意贷款的承诺函。

第六步,卖方与买方办理产权过户手续。

第七步,银行与卖方到房地产管理部门办理注销抵押登记手续,同时与买方申办新的抵押登记手续。

第八步,银行对买方发放贷款,根据买方的授权,将贷款划到卖方开立的账户上,然后根据卖方的授权,从账户上直接扣收卖方尚未偿还的贷款本息,终止原借款合同。

(二)风险:三方都存在变数

在转按的案例中,由于业主的房屋是仍为按揭中的房屋,无法进行二次抵押,因此需要先发放第二笔贷款,用于还清业主的第一贷款,才能进行产权过户,然后再次申请抵押贷款。因此,转按过程中有可能出现以下几种风险:卖方的贷款由买方还清后,突然改变主意,拒绝过户;买方贷款后拒绝为卖方还贷;银行拒绝提前放贷;交易完成后卖方无法顺利拿到剩余房款;交易完成后买方无法顺利拿到房产证。

买方以按揭付款的方式购买房地产

(一) 流程:

第一步,卖方和买方签订住房转让合同。

第二步,买方向银行提出新的贷款申请,贷款额按照下列公式计算:

贷款额=所购住房市场价格×二手房贷款成数。

第三步,卖方与买方到房地产管理部门办理房屋产权过户手续。

第四步,银行与买方申办新的抵押登记手续。

第五步,银行对买方发放贷款,根据买方的授权,将贷款划到卖方开立的账户上。[page]

(二) 风险:卖方存在重大风险

普通的二手房按揭贷款与转按揭贷款手续不同,普通的二手房按揭贷款,银行都是在房产办理完过户之后才放贷给业主以支付买方的购房款。在这种交易中,因为基本没有有效可行的保障措施,卖方因而处于劣势,风险主要来自买方。尽管在实际操作中,银行可以要求卖方出具不可撤销的委托以便于及时将发放给买方的贷款转入卖方账户,但在登记过户完成后,买方已经是合法的产权人,这时如果买方单方通知银行,自己出现了还款方面的困难,银行为了保障自己的权利,必然会终止或者暂停事先已经商定的贷款按揭程序,绝不会依然放贷(来保障卖方的利益)的,否则,无疑于自投罗网。因此,卖方的利益保障实际中操作中存在很大的风险,在交易相关的三方中处于被动,唯一的出路就是进行漫长的诉讼之路。

二手房交易中的风险防范对策:

(一) 选择实力雄厚的中介机构作为担保人可以避免多方的风险。目前比较合适的第三方担保人是专业的中介机构,但其应该具备一定的资金实力,才能够抵御风险,真正起到担保的作用。

(二) 建立资金保障机制,由房地产登记部门与银行联合成立资金保障中心,利用政府部门的公信力来保障交易全过程的顺利进行。首期购房款或者全部购房款在过户及按揭手续没有完全办结前,都存放于资金保障中心的公共账户,如果所有手续顺利完成,则将房款转入卖方账户,否则退回买方。

点赞

点赞

收藏

收藏